文|王跃霞

商超“一哥”大润发正在经历一场食品安全风波。

8月16日,大润发济南省博店被暗访媒体曝光变质隔夜肉清洗后特价出售,并用变质肉绞肉灌肠。一石激起千层浪,舆论被立刻点燃,大润发迅速被汹涌的质疑与声讨裹挟。

官方声明紧随而来。当日,大润发通过官方微博致歉并给出解决方案:下架涉事店相关肉品、立刻整改门店,同时在全国门店开展自查自纠工作。

整改并自查已经成为多数品牌被曝出食品安全问题的常态化方案。即便如此,食品安全问题仍层出不穷,前有明星火锅店,后有奈雪、大润发,消费者的信任感一次次被消磨殆尽。对于大润发模版化的回应,网友显然也并不买账,评论区依然呈口诛笔伐之态。

大润发母公司高鑫零售的股价也应声下跌。8月17日,高鑫零售收盘价报4.58港元/股,跌幅为3.38%。幅度看似不大,但从股价整体走势来看,这已是一次不小的震荡。

将时间段拉长,会发现高鑫零售近一年来在二级市场一直“跌跌不休”。上一次股价高峰还是2020年7月2日的13.27港元/股,然而近一年缩水近2/3,截至8月23日收盘为4.29港元/股。此次变质隔夜肉事件,无疑让高鑫零售雪上加霜。

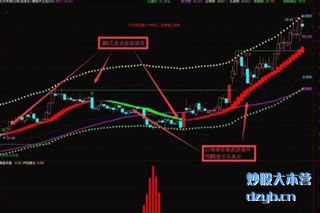

高鑫零售市值走势图

图源:富途牛牛

自从去年阿里增资280亿元实现对高鑫零售的全面控股后,外界一直好奇二者的融合成效,这是传统商超携手电商巨头的一次典型案例,或能成为其他传统商超联手电商平台的样本。

但这次的变质隔夜肉事件,不免让外界少了几分期待,多了几分担忧。

后院起火

在这次食品安全事故中,民众的愤怒集中在两点上:一个是“隔夜肉”,一个是“变质”。

但理性分析,“隔夜肉”没有问题,“变质”才是事故“元凶”,大润发的错在于二次出售变质肉。

一位资深生鲜专家告诉亿欧EqualOcean,目前超市售卖的肉分为冷鲜肉、热鲜肉两种,二者区别是保质期不同。常温陈列的热鲜肉要求超市在4-5小时内卖掉,并建议顾客直接加工而非放入冰箱存放;冷鲜肉在冷藏条件下的保质期不止1天,只要保持好鲜度,隔夜售卖并无问题。

南北方对鲜度的喜好不同,一个说法是“南方买肉买一顿,北方买肉买一吨”。从饮食习性来看,南方多为热鲜肉,北方多为冷鲜肉。

上述生鲜专家表示,连锁商超普通肉类一般采用自营模式,与区域最大的屠宰场合作,品牌猪肉一般会采取联营模式。从曝光视频中员工的工作服与品类标语来看,属于普通肉类。涉事肉类如果是大润发自营,应该是冷鲜肉。

这是超市售卖环节,其实在进入超市前,肉就免不了隔夜。中国肉类协会首席专家张子平在接受媒体采访时表示,正常情况下从屠宰到上架,猪肉需要1-2天,牛肉需要5-7天。这期间用于缓解畜禽类屠宰后的尸僵状态。

客观来讲,不卖隔夜肉并不属于行业准则,只是行业内卷下的“新风尚”。这股风最早是被社区生鲜品牌钱大妈吹起来的,以此来吸引喜鲜的消费群。

但实际上,规模化超市很难做到日清肉类。即使超市对预期采购量实现精准把控,也很难避免肉类断档或出现剩余。大型商超一般不允许刚需品类出现空台情况,肉类剩余是常态,只要保鲜得当,就可以继续售卖。

大润发济南省博店将变质肉绞馅灌肠、清洗售卖,才是本次食品安全事件应聚焦的核心。从员工驾轻就熟操作变质肉的熟练程度来看,这应该不是首次行动就被“抓包”。再深层次分析,这看似是员工的个人行为,背后却是企业管理的缺位。

肉变质的原因有几点:一是员工保鲜工作没做到位,上级监督力度不够;二是超市冷链设备陈旧,保鲜技术较差;三是超市客流不稳定导致肉类出现滞销;四是采购对量把控不精准,超出门店需求;五是经营肉类水平较差。在培训、监督、冷链、采购、客流等环节,企业都承担着不可推卸的责任。

同样宣称“不卖隔夜肉”的区域社区生鲜品牌生鲜传奇采用预包装形式售卖生鲜品,在包装膜顶部贴有生产日期及自营标识,商品在中央工厂包装后配送到门店,创始人王卫表示门店员工无权获得该标识,因此避免了门店二次售卖的情况。对比之下,大润发的门店管理显然不够严密。

在暗访视频中,员工还说出一句耐人寻味的话:“这些都报废了,上哪弄奖金去。”将报损量定为员工绩效KPI本无可厚非,但不应在惩奖制度中占过大比重,否则更容易导致员工为逃避惩罚而作假。

作为劳动密集型行业,零售业最核心的问题在于对人的管理。变质隔夜肉事件只是内部团队管理上的一个切面,也足以给大润发敲响警钟。大润发要做的,也绝不止是“下架”和“自查自纠”,重塑内部管理,才可釜底抽薪。

这也许是大润发在零售市场披荆斩棘25年留下的旧疾,若旧疾难愈,未来总会被绊住脚。

牵手阿里这一年

高鑫零售与阿里结缘于2017年,合作形式为阿里战略入股,持有高鑫零售36.16%股份,与第一大股东欧尚零售持有的36.18%股份仅相差0.02%。

欧尚是法国第二大零售商,1997年入华,2000年与大润发当时的母公司泰润签订合营协议交叉持股,并在香港设立新控股公司,高鑫零售由此诞生。

与阿里首次“牵手”时,欧尚与大润发还是高鑫零售旗下两个知名品牌,阿里成为第一大股东后,高鑫零售开始着手将“欧尚超市”更名为“大润发”。

这是高鑫零售首次打破与电商巨头之间积年累月筑起的高墙。在此之前,传统商超与电商少有交集,电商一直被认为是以降维打击的方式强势抢夺传统商超市场份额。

高鑫零售主动的大背景是新零售物种横空出世,大卖场难掩客流下滑态势,被认为是日薄西山的业态。

此前高鑫零售也曾推出飞牛网独自探索线上渠道,但平台引流成本和运营成本高居不下、商品毛利低长期处于亏损状态。彼时互联网巨头提出用技术改造传统商超的设想精准抓住了商超之痛,高鑫零售转而与阿里合作,飞牛网随之关停。

阿里首次入股高鑫零售,就豪掷28.8亿美元成为其第二大控股股东,可见其野心和决心。在零售市场占据头部市场份额的高鑫零售,无疑是适合阿里布局新零售的线下战地。

2020年,阿里再掷36亿美元增持高鑫零售股份至72%,实现全面控股。阿里的线下零售版图得以补全,高鑫零售也开始注入数字化血液。

阿里将天猫超市事业群旗下淘鲜达入口开放给高鑫零售,大润发与欧尚的所有门店均实现1小时达的线上化,并逐步将配送范围由3公里延伸至5公里,“小时达”商品在天猫超市的搜索框中也占据优先级。

背靠淘宝这一巨型流量入口,高鑫零售的线上化业务迅速崛起。2018年3月试水的生鲜1小时达业务于2019年提前实现盈利目标,成为助推高鑫零售2019年上半年营收同比增长0.6%至543.96亿元、盈利同比增长3.2%至30.14亿元的新兴力量。

如今,生鲜一小时达依然是高鑫零售极具想象力的业务。阿里于8月3日发布的2022财年第一季度财报中提到,高鑫零售线上订单同比增长约28%。

高鑫零售在5月10日发布的财报披露了另一组数据:大润发线上业务占比达到24%,日均单量近1000单,同期增长逾40%,客单价为68元,年度GMV近300亿元,其中生鲜商品约占线上订单的一半。

作为传统零售业的巨轮,大润发做了一个不错的转身。在中国连锁经营协会近期公布的《2020年中国超市百强》榜单中,高鑫零售以1060亿元的销售总额坐上第一宝座,永辉以1045亿元的销售总额位列第二。

同为跨过千亿销售额的传统商超,永辉的数字化转型成效并不乐观。永辉2020年年报显示,报告期内永辉线上销售额占主营收入比重提升至10%,相比大润发的24%差距明显。

在数字化业务上,永辉虽然站队腾讯,但双方合作并不像大润发与阿里一样深入。由于不具备互联网基因,永辉在数字化转型上走了很多弯路,关闭超级物种、收缩永辉mini与永辉到家业态、剥离又收回新零售体系永辉云创……至今,永辉的线上布局仍未走出迷途。

再看敞开怀抱拥抱阿里的高鑫零售,显然在这条路上押对了注。

危机未除

即便高鑫零售线上业务成效喜人,但却难担主营业务重任,实体商超的日子依然不太好过。

所以在高鑫零售截至2021年3月31日的财报中,可以看到一个割裂的现象:线上订单、业务占比在同比增长,但营收、毛利及同店销售等多项数据都在下滑。

财报显示,报告期内销售货品收入同比下降1.7%,同店销售增长同比下降1.8%,毛利同比下降5.7%,毛利率同比下降1%,经营溢利降幅18.3%,经营溢利率同比下降1%。

把2021年一季度单独剥离出来看,经营数据表现更差。财报显示,高鑫零售2021年一季度营收为289.77亿元,同比下滑8%,净利润为7.38亿元,跌幅高达47%。

同店销售增长反映聚客能力与营收空间,净利代表企业的盈利水平,这是零售业最关键的两项指标。这两项指标下降,在一定程度上意味着高鑫零售的基本盘在缩小。

可以看出,高鑫零售实体门店销售、客流、净利下滑的危机,并未因归入阿里麾下就得以解除。

尽管商超消费整体趋势是向线上转移,但现在依然处于培育消费者阶段,可以预料短期内占比无法超过线下。“小时达”业务中,还有每日优鲜、叮咚买菜、美团买菜等玩家共同逐力,多方牵制下增量空间难挖,线上业务将进入一段沉淀期。

而且高鑫零售旗下门店主要分布在三四线城市,低线城市对消费者的培育周期更长。财报中提到,截至2021年3月31日,高鑫零售旗下一、二、三、四线城市的门店占比分别是7.5%、16.5%、46.2%、21.8%。

事实上,高鑫零售从未停止对实体门店的改造。从2019年起,“重构大卖场”就成为大润发改造的主旋律。重构品类结构、共享天猫标品供应链、统一欧尚与大润发门店,是高鑫零售第一次大刀阔斧改革,这被称为重构大卖场的1.0版本。

此后高鑫零售又迭代了重构大卖场的2.0版本:升级核心类目,打造优势品类。与此同时,调整业态模式,发力“中润发”(辐射范围1.5公里)与“小润发”(即时配送末端),以增加零售网点密度,辐射更小范围的消费群,进一步完善线上配送的履约系统。

根据财报,高鑫零售在报告期内新开了10家大卖场、3家中型超市及32家小型超市。可以看出,小型店是大润发的主力发展目标。据悉,大润发计划2021年扩张30-50家中润发和200-300家小润发。

不过,在这两年最抢手的社区生鲜店业态上,高鑫零售还是慢了一步。2019年永辉就曾提出开500家mini店的目标,但年底只完成了一半,并于2020年停下复盘,最终mini店淡出战略重心。盒马也曾计划开100家mini店,但如今重心转移到了仓储会员店上。

小型店虽离消费者更近,但以高频生鲜为主的品类毛利低、运营成本高,很容易陷入亏损困境,且在前置仓与社区团购业务冲击下,盈利更难保证。大润发显然也会面临这一难题。

阿里为大润发提供的更多是流量入口、技术赋能、数据支持,而实体业态迭代,还要大润发自己蹚水。

结语

大润发创始人黄明端叱咤江湖二十余载,一手缔造了这个千亿销售规模的帝国。

在发布2020年财报那天,这位老将卸任高鑫零售CEO,交由林小海接任。林小海此前任阿里巴巴零售通事业部总经理,2020年12月成为高鑫零售执行董事,进行业务过渡。

大润发带有黄明端鲜明的个人特色,而他的卸任,意味着属于黄明端的大润发时代结束了。积极来看,是大润发完成历史性迭代,迎来了数字化时代;保守而言,大润发迈向的不知是大道还是丛林。

接过上任棒的林小海在财报中强调,线下门店依然是高鑫零售的核心资产和核心竞争力,他定了一个目标:这个财年高鑫零售能够回到高单位数增长,下个财年进入两位数增长的快车道。

黄明端期望大润发在阿里再创辉煌,但如今的零售市场既不是阿里的时代,也不是大润发的时代。再一次攻城略地,要比想象中更艰难。