分析人士关于“喇叭形”的议论,近日逐渐多了起来。一点不错,七月以来股指走出了一个喇叭形,对此凡目力正常的人相信都不会视而不见。但若问这喇叭形是怎样走出来的?——或进而问问:形态又是由什么决定的?估计许多人就未必了了。

同样地、辛勤地以至非常繁琐地计算周期,以此推测见大顶或见大底的技术工作者亦不在少数。但若问周期是怎么来的,而周期又是由什么决定的?恐怕他们亦茫然无以答对。

在这些人看来,形态及周期的相似及重复,才是最值得重视的,至于促使这种现象生成的深层因素倒无须关注甚至有意无意地被忽略了。不幸的是:在这个问题上所暴露出来的疏忽与无知,正是以形态与周期测市失败的根源。

众所周知,在技术分析系统的坐标轴中,形态(价格)被视为代表空间,周期则被视为代表时间,两者构成股市运行的基本要素,而推动股市运行的主要的、也是决定性的力量,则是资金的流动。因此说到底,如同时间与空间是物质的运动形式一样,形态与周期的本质是资金运动的反映,是它的物化表现。因此,关于形态与周期的秘密——它们作为预测的工具为什么能取得成功,以及在怎样的条件下又会失效,应深入到资金运动的内部去寻找,舍此别无它途。不明白这一点,对资金运动是股价从而又是形态与周期的内在灵魂缺乏认识,就只能看到形态的形似而看不到它的“神似”,只看到周期的量似而看不到它的质似,就会陷入刻舟求剑式的形而上学(前者)和封闭圆圈式的机械循环论(后者)的陷阱。

技术分析是承认历史可以重复的,但这种重复必须是以一定条件为前提的重复。为什么一种形态曾经生效、而在与之相似的时空环境下,又会失效?又为什么等同的周期长度却产生迥然相异的走势?人们往往以轻轻一句的“技术分析失灵”打发了之,殊不知在所谓“失灵”的下面,却潜伏着资金运动异于以往的差异——形态、周期虽然近似、雷同,资金运动却未随之同步重复的答案。换言之:形态的突破与成功,“时间之窗”是否生效,必须以资金运动能否达至某一临界值为保障。

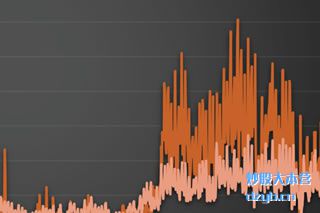

具体地说,就是在某一形态生成前后,或者某一周期运行期间,成交量额与流通股的加权换手率,累计必须满足某一水平(例如两市流通A股日成交加权换手率1%是任一反弹或行情发动的先决条件)。如果这点不能保证,无论形态怎样相似,“时间之窗”如何汇聚,恐怕分析人士还是要失望的。